ภาษีที่ดิน 2566 จ่ายเท่าไหร่ มาเช็กอัตราภาษีที่ดินและสิ่งปลูกสร้าง ทั้ง 4 ประเภท หลังปรับลดภาษี 15%

ภาษีที่ดิน คือ ภาษีที่ดินและสิ่งปลูกสร้างจะยังคงจัดเก็บในอัตราเดิมเหมือนกับปี 2563-2565 และเมื่อวันที่ 20 ธันวาคม 2565 คณะรัฐมนตรียังได้มีมติให้ปรับลดภาษีที่ดินลงอีก 15% ของจำนวนภาษีที่คำนวณได้ เท่ากับว่าในปี 2566 เราจะเสียภาษีที่ดินน้อยลง

- เจ้าของที่ดิน/เจ้าของสิ่งปลูกสร้าง/เจ้าของห้องชุด (กรณีนี้อาจไม่ใช่เจ้าบ้านก็ได้ เพราะหากเจ้าบ้านไม่ใช่เจ้าของกรรมสิทธิ์ ไม่มีชื่อในโฉนดที่ดินและสิ่งปลูกสร้างนั้น เจ้าบ้านก็ไม่ใช่ผู้ที่ต้องเสียภาษี)

- ผู้ครอบครองทรัพย์สิน ทำประโยชน์ในที่ดินหรือสิ่งปลูกสร้างของรัฐ เช่น ผู้เช่าที่ราชพัสดุอยู่ แม้ไม่ได้เป็นเจ้าของที่นั้น ๆ แต่เป็นผู้มีหน้าที่เสียภาษีตามกฎหมายฉบับนี้

- เป็นผู้ครอบครองหรือใช้ประโยชน์ในที่ดินหรือสิ่งปลูกสร้างนั้นอยู่ในวันที่ 1 มกราคมของปีภาษีนั้น เช่น

- ซื้อคอนโดมิเนียม ในวันที่ 25 ธันวาคม 2565 จะต้องเสียภาษีที่ดินในปี 2566 เพราะถือว่าได้ครอบครองภายในวันที่ 1 มกราคม 2566

- ซื้อบ้าน ในวันที่ 11 กุมภาพันธ์ 2566 จะยังไม่ต้องเสียภาษีที่ดิน 2566 เพราะยังไม่ได้ครอบครองในวันที่ 1 มกราคม 2566 แต่ต้องไปเสียภาษีที่ดินและสิ่งปลูกสร้างในปี 2567

- กรณีเจ้าของที่ดินและเจ้าของสิ่งปลูกสร้างบนที่ดินนั้นเป็นคนละคนกัน ให้ต่างคนต่างเสียภาษีเฉพาะส่วนที่ตัวเองเป็นเจ้าของ

สำหรับอัตราการเก็บภาษีที่ดิน จะแบ่งออกเป็น 4 ประเภท ตามลักษณะการใช้ประโยชน์ ได้แก่ เกษตรกรรม, ที่พักอาศัย, อื่น ๆ (พาณิชยกรรม อุตสาหกรรม) และที่ดินรกร้างว่างเปล่า โดยคิดในแบบขั้นบันได เพิ่มขึ้นตามมูลค่าราคาประเมิน ดังนี้

1. ที่ดินเกษตรกรรม เพดานภาษีสูงสุด 0.15%

ที่ดินเกษตรกรรม คือ การใช้ที่ดินเพื่อทำนา ทำไร่ ทำสวน เลี้ยงสัตว์ เลี้ยงสัตว์น้ำ และกิจการอื่นตามที่ประกาศกำหนด ซึ่งหลายคนเข้าใจผิดคิดว่าจะปลูกต้นไม้อะไรก็ได้ ปลูกกี่ต้นก็ได้ แต่จริง ๆ แล้วต้องเป็นไปตามหลักเกณฑ์ที่กระทรวงการคลังและกระทรวงมหาดไทยระบุไว้ เช่น

- ปลูกกล้วย ขั้นต่ำ 200 ต้น/ไร่

- ปลูกกาแฟ พันธุ์โรบัสต้า ขั้นต่ำ 170 ต้น/ไร่, พันธุ์อาราบิก้า ขั้นต่ำ 533 ต้น/ไร่

- ปลูกขนุน ขั้นต่ำ 25 ต้น/ไร่

- ปลูกมะม่วง, มะพร้าว, ทุเรียน, ลิ้นจี่, ลำไย ขั้นต่ำ 20 ต้น/ไร่

- ปลูกมะนาว ขั้นต่ำ 50 ต้น/ไร่

อ่านหลักเกณฑ์และรายละเอียดของการใช้ที่ดินเพื่อการเกษตร ได้ ที่นี่

อัตราภาษีที่ดินเกษตรกรรมปี 2566

- กรณีเจ้าของที่ดินเป็นบุคคลธรรมดา :

• หากมีที่ดินทำการเกษตร มูลค่าไม่เกิน 50 ล้านบาท จะได้รับการยกเว้นภาษี

• หากมีที่ดินทำการเกษตร มูลค่าเกิน 50 ล้าน จะได้รับยกเว้น 50 ล้านบาทแรก/เขตองค์กรปกครองส่วนท้องถิ่น (อปท.) ส่วนเกิน 50 ล้านบาทแรก เสียภาษีตามอัตราปกติ

- กรณีเจ้าของที่ดินเป็นนิติบุคคล : เสียภาษีที่ดินตามอัตราปกติ คือ

· นาย B เป็นเจ้าของสวนผลไม้ มูลค่า 15 ล้านบาท จะไม่ต้องเสียภาษีที่ดินในปี 2566 เพราะได้รับการยกเว้น 50 ล้านบาทแรก/อปท.

· นาย C เป็นเจ้าของที่ดินเกษตรกรรม มูลค่า 60 ล้านบาท ดังนั้น 50 ล้านบาทแรก ไม่ต้องเสียภาษี ส่วนอีก 10 ล้านบาท จะต้องเสียภาษี 0.01% เท่ากับต้องจ่าย 1,000 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษีเพียง 850 บาท

· บริษัท A เป็นเจ้าของที่ดินเกษตรกรรม มูลค่า 20 ล้านบาท จะต้องเสียภาษีที่ดินอัตรา 0.01% คือ 2,000 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษีเพียง 1,700 บาท

หมายเหตุ : ในส่วนของพื้นที่กรุงเทพมหานครต้องจับตาดูว่าในปี 2566 จะมีการปรับอัตราการเก็บภาษีที่ดินเกษตรกรรมที่เพดานสูงสุด 0.15% ตามเกณฑ์โซนสีผังเมืองหรือไม่ หลังจากช่วงที่ผ่านมาพบการใช้ที่ดินผิดประเภท โดยนำที่ดินที่มีมูลค่าสูงในย่านศูนย์กลางธุรกิจมาปลูกพืชทำเกษตรกรรม เช่น ปลูกกล้วยใจกลางเมือง เพื่อหลบเลี่ยงภาษี ทำให้ทาง กทม. กำลังหารือและพิจารณาออกข้อบัญญัติกรุงเทพมหานคร เพื่อจัดเก็บภาษีให้สูงขึ้น

2. ที่พักอาศัย เพดานภาษีสูงสุด 0.30%

คำว่า “ที่พักอาศัย” ตามกฎหมายฉบับนี้ หมายถึงกรณีดังต่อไปนี้

- ที่ดินหรือสิ่งปลูกสร้างที่เจ้าของใช้อยู่อาศัยเอง ให้ญาติพี่น้องอยู่อาศัย หรือให้เช่าเพื่ออยู่อาศัย

- ครอบคลุมถึงช่วงเวลาระหว่างการก่อสร้าง หรือปรับปรุงต่อเติมสิ่งปลูกสร้างบนที่ดินที่ใช้เพื่อการอยู่อาศัยด้วย เช่น บ้านที่อยู่ระหว่างการก่อสร้าง หรือคอนโดมิเนียมที่อยู่ระหว่างการตกแต่ง เป็นต้น

- บ้านเช่า หอพัก อพาร์ตเมนต์ หรือคอนโดที่ปล่อยเช่ารายเดือน (แต่ถ้าเป็นบ้านหรือห้องพักให้เช่าเป็นรายวัน จะจัดอยู่ในหมวดใช้ประโยชน์เพื่อการอื่น ๆ ซึ่งเสียภาษีแพงกว่า)

- โฮมสเตย์ ซึ่งเป็นสถานที่พักชั่วคราวที่เจ้าของดัดแปลงเป็นห้องพักไม่เกิน 4 ห้อง มีผู้พักรวมกันไม่เกิน 20 คน จัดบริการสิ่งอำนวยความสะดวกตามสมควร และเป็นการพักรวมกับเจ้าของในชายคาเดียวกัน อันมีลักษณะเป็นการประกอบกิจการเพื่อหารายได้เสริม

โดยการจัดเก็บภาษีที่อยู่อาศัยจะแบ่งเป็น 3 กรณี คือ

2.1 บ้านหลังหลัก (บุคคลธรรมดาเป็นเจ้าของทั้งที่ดินและสิ่งปลูกสร้าง และมีชื่ออยู่ในทะเบียนบ้าน)

บ้านหลังหลัก คือ เราเป็นเจ้าของทั้งที่ดินและสิ่งปลูกสร้าง และมีชื่อในทะเบียนบ้าน กรณีนี้จะได้รับยกเว้นภาษีในส่วนที่มีมูลค่าไม่เกิน 50 ล้านบาท แต่ถ้ามีมูลค่าเกิน 50 ล้านบาท ส่วนที่เกินจะต้องเสียภาษีตามอัตราปกติ

ตัวอย่าง

- มีบ้านหลังหลักพร้อมที่ดิน มูลค่า 3 ล้านบาท : ไม่ต้องเสียภาษีที่ดิน

- มีบ้านหลังหลักพร้อมที่ดิน มูลค่า 20 ล้านบาท : ไม่ต้องเสียภาษีที่ดิน

- มีบ้านหลังหลักพร้อมที่ดิน มูลค่า 50 ล้านบาท : ไม่ต้องเสียภาษีที่ดิน

- มีบ้านหลังหลักพร้อมที่ดิน มูลค่า 60 ล้านบาท : ทรัพย์สินส่วน 50 ล้านบาทแรก ไม่ต้องเสียภาษี ส่วนที่เหลืออีก 10 ล้านบาท นำมาคำนวณภาษี 0.03% เท่ากับต้องเสียภาษี 3,000 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษี 2,550 บาท

- มีบ้านหลังหลักพร้อมที่ดิน มูลค่า 90 ล้านบาท : ทรัพย์สินส่วน 50 ล้านบาทแรก ไม่ต้องเสียภาษี ส่วน 25 ล้านบาทต่อมา นำมาคำนวณภาษี 0.03% เท่ากับ 7,500 บาท และส่วน 20 ล้านบาทสุดท้าย คิดอัตรา 0.05% เท่ากับ 10,000 บาท รวมเสียภาษี 17,500 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษี 14,875 บาท

2.2 บ้านหลังหลัก (บุคคลธรรมดาเป็นเจ้าของเฉพาะสิ่งปลูกสร้าง และมีชื่ออยู่ในทะเบียนบ้าน)

ประเภทที่สอง คือ เป็นบ้านหลังหลักที่เรามีชื่อในทะเบียนบ้านในวันที่ 1 มกราคม 2565 แต่ไม่ได้เป็นเจ้าของที่ดิน เช่น ซื้อคอนโดมิเนียม หรือคนที่สร้างบ้านอยู่บนที่ดินเช่า กรณีนี้จะได้รับการยกเว้นภาษี 10 ล้านบาทแรก ส่วนที่เกินจะต้องเสียภาษีที่ดินตามอัตรานี้

ตัวอย่าง

- มีคอนโดมิเนียม มูลค่า 5 ล้านบาท และมีชื่อในทะเบียนบ้าน : ไม่ต้องเสียภาษี

- มีบ้านบนที่ดินเช่า มูลค่า 30 ล้านบาท และมีชื่อในทะเบียนบ้าน : 10 ล้านบาทแรก ได้รับการยกเว้นภาษี ส่วนที่เหลือ 20 ล้านบาท จะนำมาคิดภาษีที่ 0.02% เท่ากับต้องเสียภาษี 4,000 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษี 3,400 บาท

2.3 บ้านหลังอื่น ๆ เช่น บ้านหลังที่ 2 ขึ้นไป หรือบ้านที่ไม่มีชื่อเราอยู่ในทะเบียนบ้าน

ส่วนคนที่มีบ้านหลายหลัง ไม่ว่าจะเป็นหรือไม่เป็นเจ้าของที่ดิน ไม่ว่าจะมีชื่อหรือไม่มีชื่อในทะเบียนบ้าน การเป็นเจ้าของที่ดินหรือบ้านตั้งแต่หลังที่ 2 เป็นต้นไป จะต้องเสียภาษีทั้งหมด ไม่ได้รับการยกเว้น ดังนี้

ตัวอย่าง

- มีบ้านหลังที่ 2 มูลค่า 5 ล้านบาท : เสียภาษี 0.02% คือ 1,000 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษี 850 บาท

- มีบ้านหลังที่ 3 มูลค่า 60 ล้านบาท : ส่วน 50 ล้านบาทแรก เสียภาษี 0.02% คือ 10,000 บาท ที่เหลืออีก 10 ล้านบาท เสียภาษี 0.03% เท่ากับ 3,000 บาท รวมแล้วต้องเสียภาษี 13,000 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษี 11,050 บาท

- มีบ้านหลังที่ 2 มูลค่า 90 ล้านบาท : ส่วน 50 ล้านบาทแรก เสียภาษี 0.02% คือ 10,000 บาท ส่วน 25 ล้านบาทถัดมา เสียภาษี 0.03% คือ 7,500 บาท และที่เหลืออีก 20 ล้านบาท คิดอัตรา 0.05% คือ 10,000 บาท รวมเสียภาษีทั้งหมด 27,500 บาท แต่ในปี 2566 ได้ส่วนลด 15% จึงเสียภาษี 23,375 บาท

หมายเหตุ : หากเป็นทรัพย์สินที่ได้รับมรดกมาจะได้ลดภาษีอีก 50%

หมายถึง เจ้าของเป็นบุคคลธรรมดาได้รับมรดกเป็นบ้านพร้อมที่ดิน หรือห้องชุด โดยมีชื่ออยู่ในทะเบียนบ้านและใช้เป็นที่อยู่อาศัยด้วย หากจดทะเบียนสิทธิและนิติกรรมก่อนวันที่ 13 มีนาคม 2562 จะได้ลดภาษีที่ดิน 50% ของจำนวนภาษีที่จะต้องเสีย

เช่น นางสาว A ได้รับมรดกที่ดินพร้อมบ้าน มูลค่า 60 ล้านบาท โดยเป็นบ้านหลังหลัก มีชื่ออยู่ในทะเบียนบ้าน จดทะเบียนสิทธิและนิติกรรมเมื่อวันที่ 1 มีนาคม 2565 กรณีนี้จะได้รับยกเว้นภาษี 50 ล้านบาทแรก ส่วนเกินอีก 10 ล้านบาท จะเสียภาษี 0.03% คิดเป็น 3,000 บาท แต่ได้ลดภาษี 50% เหลือจ่ายภาษีเพียง 1,500 บาท และในปี 2566 ก็ยังได้ลดเพิ่มอีก 15% ดังนั้นเหลือจ่ายภาษีจริง ๆ คือ 1,275 บาท

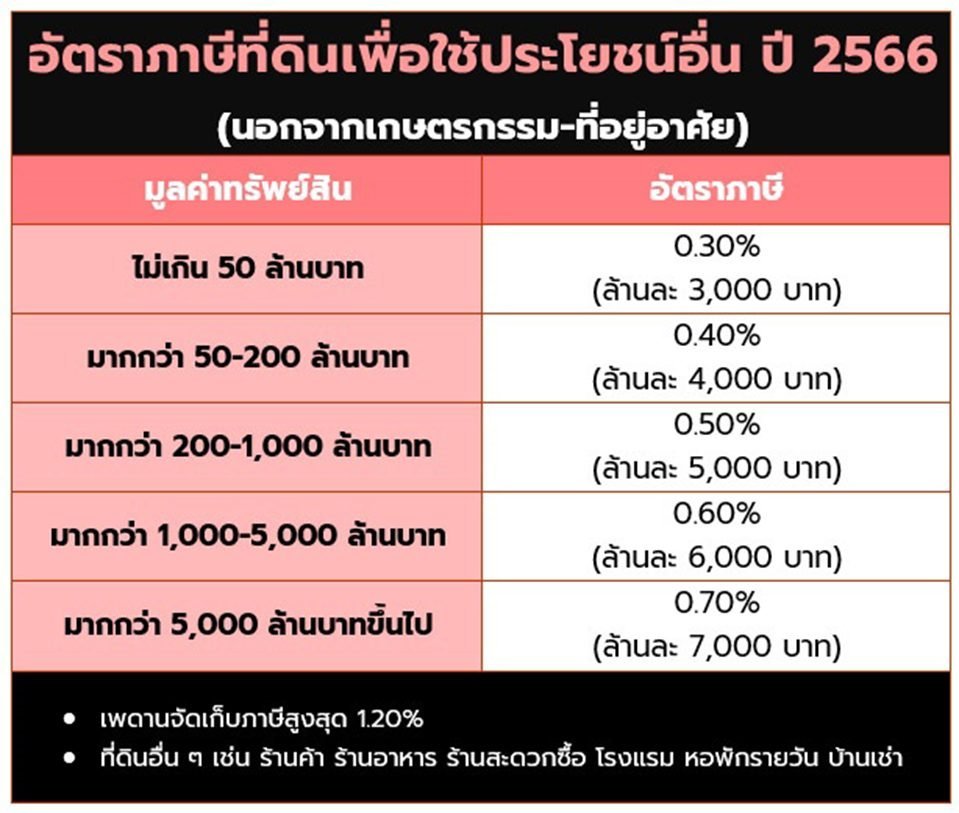

3. ที่ดินใช้ประโยชน์อื่น นอกจากเกษตรกรรมและที่อยู่อาศัย เพดานภาษีสูงสุด 1.20%

การเก็บภาษีในประเภทนี้จะหมายถึง ที่ดินอื่น ๆ ที่ไม่ได้ใช้ประโยชน์เพื่อการเกษตรและการอยู่อาศัย เช่น ใช้ในเชิงพาณิชย์อย่างโรงแรม ร้านค้า ร้านอาหาร ร้านกาแฟ ร้านสะดวกซื้อ โรงงาน หอพักรายวัน บ้านเช่ารายวัน โดยต้องเสียภาษีตามอัตราต่อไปนี้

ตัวอย่าง

- มีร้านค้า มูลค่า 5 ล้านบาท : เสียภาษี 0.3% หรือ 15,000 บาท

- มีร้านอาหาร มูลค่า 20 ล้านบาท : เสียภาษี 0.3% หรือ 60,000 บาท และในปี 2566 จะได้ลด 15% เหลือ 51,000 บาท

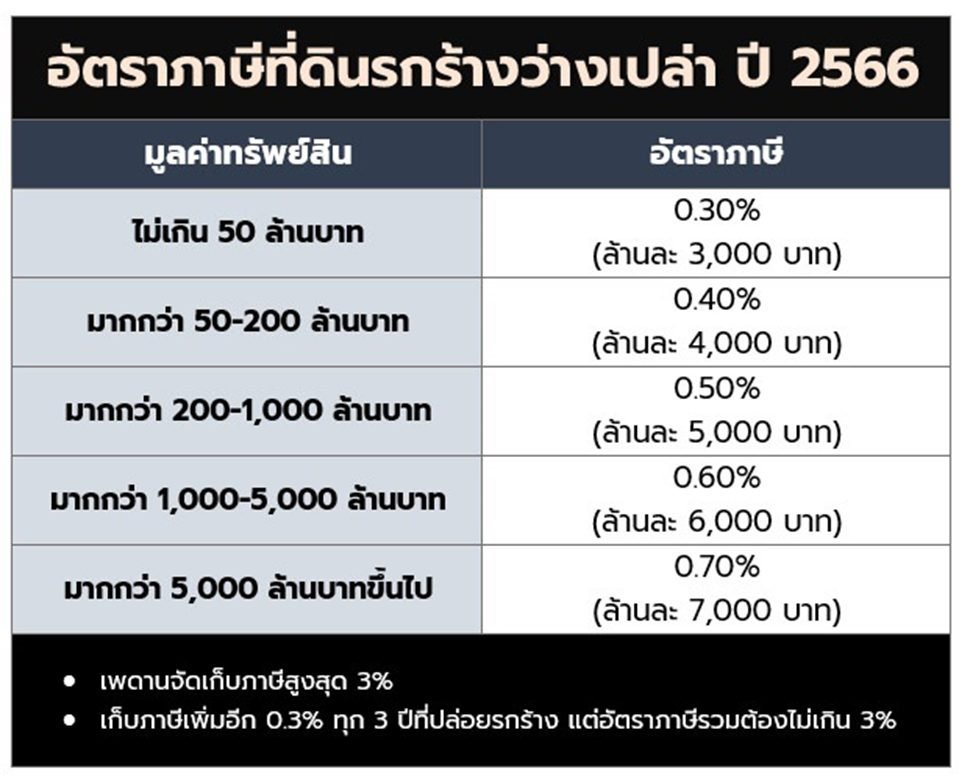

4. ที่รกร้างว่างเปล่า เพดานสูงสุด 3%

กรณีมีที่ดินเปล่าแต่ปล่อยทิ้งไว้เฉย ๆ ไม่ได้ใช้ทำเกษตรกรรม ไม่ได้ปลูกสร้างอาคาร หรือใช้ประกอบกิจการใด ๆ จะถูกจัดเป็นที่รกร้างว่างเปล่า ซึ่งเป็นกลุ่มที่เสียภาษีแพงที่สุด คือ

นอกจากนี้ หากเจ้าของที่ดินปล่อยรกร้างไว้นานติดต่อกัน 3 ปี เมื่อไปเสียภาษีในปีที่ 4 จะถูกเก็บเพิ่มอีก 0.3% และจะเพิ่มอัตราภาษีอีก 0.3% ในทุก ๆ 3 ปีที่ปล่อยที่ดินทิ้งไว้โดยไม่นำมาทำประโยชน์อะไร แต่โดยรวมทั้งหมดแล้วจะเก็บภาษีได้ไม่เกิน 3% ซึ่งเป็นเพดานสูงสุด

เท่ากับว่าในปี 2566 จะเป็นปีที่ครบกำหนด 3 ปีพอดีนับตั้งแต่ประกาศใช้กฎหมายภาษีที่ดินปี 2563 นั่นหมายความว่า ถ้าเจ้าของที่ดินปล่อยที่ดินไว้เฉย ๆ มาตั้งแต่ปี 2563 เมื่อมาถึงปี 2566 จะต้องเสียภาษีเพิ่มอีก 0.3%

ตัวอย่าง

- มีที่ดินรกร้าง มูลค่า 10 ล้านบาท : เสียภาษี 0.3% หรือ 30,000 บาท แต่ถ้าที่ดินผืนนี้ถูกปล่อยทิ้งไว้จนครบ 3 ปีแล้ว ในปี 2566 จะถูกเก็บภาษีเพิ่มอีก 0.3% คือจ่ายเพิ่มอีก 30,000 บาท รวมเป็น 60,000 บาท อย่างไรก็ตาม เจ้าของที่ดินยังจะได้ลดภาษีอีก 15% เหลือจ่ายจริง 51,000 บาท

- มีที่ดินรกร้าง มูลค่า 60 ล้านบาท : ส่วน 50 ล้านบาทแรก เสียภาษี 0.3% หรือ 150,000 บาท ที่เหลืออีก 10 ล้านบาท เสียภาษี 0.4% คือ 40,000 บาท รวมทั้งหมดต้องจ่าย 190,000 บาท แต่ถ้าที่ดินผืนนี้ถูกปล่อยทิ้งไว้จนครบ 3 ปีแล้ว ในปี 2566 จะถูกเก็บภาษีเพิ่มอีก 0.3% จาก 60 ล้านบาท คิดเป็น 180,000 บาท รวมแล้วต้องเสียภาษี 370,000 บาท ทั้งนี้ ยังจะได้ลดภาษีอีก 15% ตามมติ ครม. จึงจ่ายจริง 314,500 บาท

* หมายเหตุ : อัปเดตข้อมูลล่าสุดวันที่ 20 ธันวาคม 2565

ขอบคุณภาพจาก : กระทรวงการคลัง, กรมส่งเสริมการปกครองท้องถิ่น, สำนักงานเศรษฐกิจการคลัง

ขอบคุณข้อมูลจาก : ศูนย์ข้อมูลอสังหาริมทรัพย์, สำนักงานเศรษฐกิจการคลัง, สำนักการคลัง กรุงเทพมหานคร, ฐานเศรษฐกิจ, เฟซบุ๊ก ท้องถิ่นไทย, ราชกิจจานุเบกษา, สำนักงานเศรษฐกิจการคลัง : Fiscal Policy Office